Kennzahlen der Leistungsfähigkeit

Achtung

Die Formeln der Kennzahlen variieren oft von Bank zu Bank

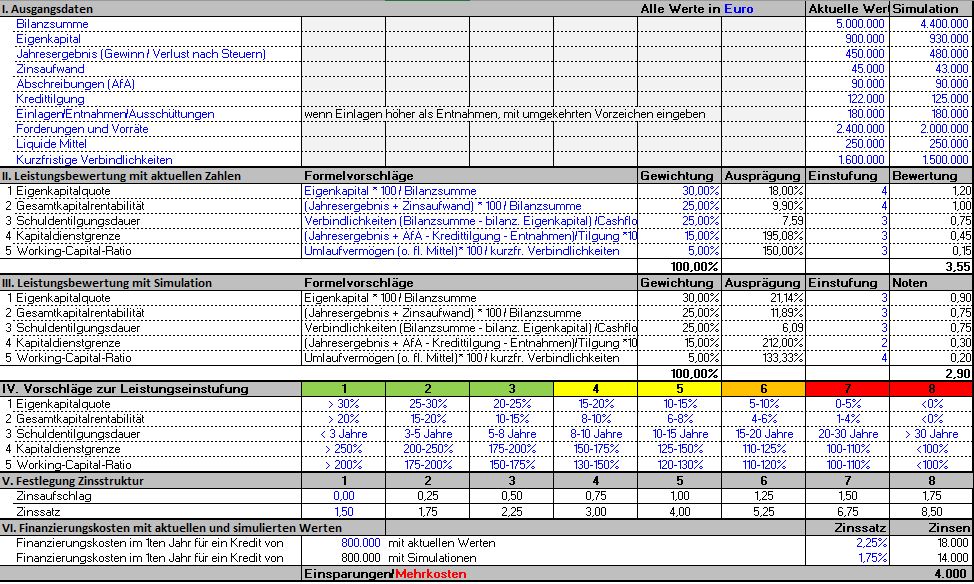

Die Formeln der Kennzahlen können sich in der Zusammensetzung von Bank zu Bank unterscheiden. Beispielsweise kann an Stelle des bilanziellen Eigenkapitals das wirtschaftliche Eigenkapital verwendet werden. Um dieses zu ermitteln, benötigen Unternehmer u. a. noch Angaben zu Verbindlichkeiten und Forderungen gegenüber Gesellschaftern, ausstehenden Einlagen oder Gesellschafterdarlehen. Da diese Positionen bei kleinen Betrieben nicht so oft vorkommen, wurden sie im Beispiel (s. Abb. 1) aus Vereinfachungsgründen weggelassen. Im Beispiel wurden Formeln verwendet, die in der Praxis häufig zu finden sind. Im Zweifel sollten Sie im Vorfeld mit der Bank klären, wie diese die Formeln bildet, um zu vermeiden, dass es unterschiedliche Ergebnisse gibt.

Nach diesen Richtwerten beurteilen Banken die Leistungsfähigkeit Ihres Unternehmens

Für die Bonitätskennzahlen gibt es aus Sicht von Banken grundlegende Richt- und Orientierungswerte für günstige und weniger günstige Ausprägungen. Beim Eigenkapital sollten es mindestens 20-25 % sein, bei der Gesamtkapitalrendite möglichst mehr als 8-10 %, die Schuldentilgungsdauer sollte nicht mehr als 5-10 Jahre betragen. Das Working-Capital-Ratio sollte zwischen 120-200 % liegen.

Unternehmensanalyse: So berechnen Sie Leistungsfähigkeit und Bonität Ihres Unternehmens

Unternehmer, die ihre Bonität und Leistungsfähigkeit selbst berechnen wollen, können dies zumindest näherungsweise und mit relativ wenig Aufwand umsetzen. Im Rahmen einer Unternehmensanalyse werden zentrale Kennzahlen wie Eigenkapitalquote, Gesamtkapitalrendite und Schuldentilgungsdauer berechnet und bewertet. Es werden lediglich folgende Jahreswerte aus der aktuellen Bilanz und GUV oder der BWA benötigt:

- Bilanzsumme

- Umlaufvermögen (untergliedert nach Forderungen, Vorräten, liquiden Mitteln; aus Vereinfachungsgründen wird auf den Ansatz des Anlagevermögens verzichtet; es ergibt sich rechnerisch aus der Differenz von Bilanzsumme und Umlaufvermögen)

- Eigenkapital

- Fremdkapital

- Ergebnis nach GuV/BWA nach Steuern, Abschreibungen/Zuschreibungen, Zinsaufwand, Gesellschafterentnahmen, Tilgungen oder Ausschüttungen

Diese Daten benötigen Sie zur Berechnung

Die geforderten Daten aus dem Beispiel sollten in jedem Unternehmen vorliegen und sind in der Spalte „Aktuelle Werte“ im Beispiel (s. Abb. 1) zu finden.

Aus den Eingaben werden die o.g. 5 Kennzahlen zur Bonitätsbewertung berechnet. Die Kennzahlen fließen in den meisten Fällen aber nicht mit dem gleichen Gewicht in die Bewertung ein. Daher müssen die Gewichtungen in Teil II eingetragen werden. Die Summe der Gewichtungen muss 100 % ergeben. Die Vorschläge im Beispiel entsprechen Erfahrungen aus der Praxis, sind aber nicht verbindlich. Hier sollte im Zweifel die Bank konsultiert werden. Das gleiche gilt für die Formeln; auch hier kann es ggf. Abweichungen zu den Vorschlägen im Beispiel geben.

Aus den Ergebnissen der Berechnungen ergeben sich die Ausprägungen. Im Beispiel ist das beim Eigenkapitalanteil 18 %. Um zu einer Bewertung zu gelangen, muss jetzt für diese Werte im Teil IV „Vorschläge zur Leistungseinstufung“ nachgesehen werden, in welche Kategorie der Wert fällt. Beim Eigenkapital ist das die Kategorie 4 (15-20 %), ein mittlerer Wert. Die Kategorie wird jetzt beim Eigenkapital unter „Einstufung“ eingegeben und dann mit dem Gewicht multipliziert. Es ergibt sich eine 1,2. Analog wird bei den anderen Kennzahlen verfahren. Die erreichten Werte werden addiert und man erhält im Beispiel eine 3,55. Das bedeutet, dass man die Zinssätze für einen Kredit aus dieser Kategorie entnehmen muss, um zu den ungefähren Zinskosten für das erste Jahr zu kommen.

Um diese Zinskosten berechnen zu können, muss noch der Zinssatz für die beste Bewertung herangezogen werden (s. Zelle C39), im Beispiel 1,5 %. Je Klasse wird der Zinssatz um 0,25 % erhöht, sodass sich in Kategorie 3 ein Zinssatz von 2,25 % ergibt. Zelle C41 enthält die gewünschte Kreditsumme, die, mit dem Zinssatz multipliziert, die Zinskosten für das erste Jahr ergibt.

Das Beispiel zeigt auch, welche Auswirkungen Verbesserungen haben. Dort ist zu sehen, dass die Verbesserungen dazu führen, dass das Unternehmen in eine bessere Kategorie kommt und die Zinskosten damit gegenüber der aktuellen Lage um 4.000 Euro niedriger ausfallen.

Cashflow fließt ebenfalls in Rating ein

Cashflow im engeren Sinne

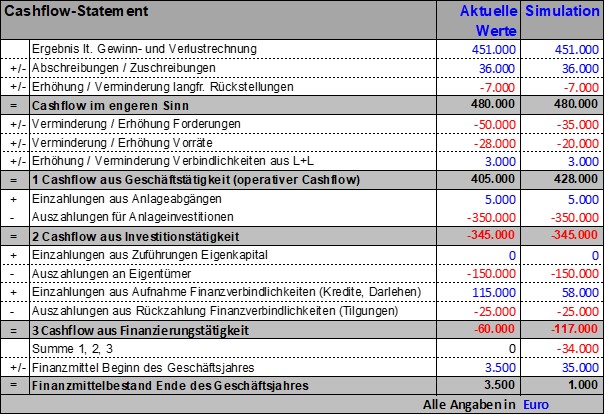

Der Cashflow bildet ab, welche Mittel einem Unternehmen tatsächlich zu- oder abgeflossen sind. Er zeigt, ob und in welchem Umfang es zu Kontobewegungen gekommen ist. Gebuchte Umsätze führen nicht automatisch zu Kontobewegungen, wenn z. B. auf Rechnung gekauft und später bezahlt wird. Der einfache Cashflow setzt sich wie folgt zusammen:

Jahresüberschuss / Fehlbetrag

+ Abschreibungen

+/- Veränderung der langfristigen Rückstellungen, etwa für Pensionen

= Cashflow im engeren Sinn (i. e. S.)

Der Cashflow i. e. S. hat aber den Nachteil, dass man nicht sehen kann, was mit zugeflossenen Mitteln passiert und wie hoch ggf. der Finanzbedarf zum Ausgleich fehlender Mittel ist. Erst durch die Verwendungsrechnung, das Cashflow-Statement, wird klar, wohin das Geld geflossen ist und ob es „gut“ verwendet wurde. Wird das Geld aus dem Cashflow i. e. S. z. B. genutzt, um übermäßig Materialien zu kaufen oder steigen die Forderungen deutlich, ist das meist ein Indikator für eine schlechte Verwendung. Denn dieses Geld ist gebunden und steht dem Betrieb nicht mehr für andere Dinge zur Verfügung, z. B. für Investitionen.

Operativer Cashflow

Bei den Lieferantenverbindlichkeiten ist es umgekehrt: Ein steigender Wert führt dazu, dass man über mehr Liquidität verfügt, da man eigene Rechnungen erst später begleichen muss. Aus dem Saldo dieser Zahlen ergibt sich der operative Cashflow. Er ist meist die Basis für die Berechnung der Kennzahlen „Schuldentilgungsdauer“ und „Kapitaldienstfähigkeit“.

Cashflow im engeren Sinn

-/+ Zunahme / Abnahme an Vorräten und Forderungen

+/- Zunahme / Abnahme an Verbindlichkeiten aus Lieferungen und Leistungen

= Operativer Cashflow

Allerdings ist die Verwendungsrechnung damit noch nicht beendet. Denn das Geld aus dem operativen Cashflow sollte ausreichen, um einen möglichst großen Anteil der Investitionen (CF aus Investitionstätigkeit) sowie der Auszahlungen an Eigentümer und Tilgungen zu begleichen. Sind nicht genügend Mittel hierfür vorhanden, müssen ggf. weitere Fremdmittel aufgenommen werden (CF aus Finanzierungstätigkeit). Aus der Differenz von operativem CF, CF aus Investitions- und Finanzierungstätigkeit ergibt sich ein positiver oder negativer Wert. Dieser wird noch um die liquiden Mittel zu Beginn der Periode ergänzt und am Ende ist ersichtlich, wie hoch die Liquidität des Unternehmens ist.

Für den Cashflow gibt es, anders als bei den zuvor besprochenen Kenngrößen, keine wirklich eindeutigen Orientierungsgrößen für gute oder weniger gute Ausprägungen. Allerdings sollte er so hoch sein, dass er im Mittel der Jahre ausreicht, um alle Investitionen und Verpflichtungen aus der Finanzierungstätigkeit vollständig aus eigener Kraft abdecken zu können. Und er sollte im Verlauf mehrerer Jahre steigen. Es gilt also: je höher der Cashflow ist, desto besser – und desto besser die Kennzahlen „Schuldentilgungsdauer“ und „Kapitaldienstfähigkeit“. Zudem sollte der CF über mehrere Jahre ansteigen.

Angaben zur Ermittlung des Cashflow-Statements

Um das Cashflow-Statement zu ermitteln, sind mindestens noch diese Angaben erforderlich:

- Veränderungen von Rückstellungen (Vorjahr/laufendes Jahr)

- Veränderungen von Forderungen, Vorräten und Verbindlichkeiten aus Lieferungen und Leistungen

- Einzahlungen aus Desinvestitionen und Auszahlungen für Investitionen, mögliche Einzahlungen der Eigentümer

- Einzahlungen aus der Aufnahme von Finanzverbindlichkeiten (Darlehen, Kredite), Auszahlungen für die Rückzahlung der Kredite (Tilgungen)

- Finanzmittelbestand (Kasse, Bank) zu Beginn der betrachteten Periode

Am Ende sollte es einen positiven Finanzmittelbestand (Kontoguthaben) geben. Andernfalls muss nach Möglichkeiten gesucht werden, die Einzahlungen zu erhöhen (etwa durch Eintreibung von Forderungen oder über eine Aufnahme neuer Kredite) oder die Auszahlungen zu senken (etwa über eine Reduzierung der Gesellschafterentnahmen oder eine Finanzierung von Investitionen durch Leasing).

Tipp

Klären Sie, welche zusätzlichen qualitativen Faktoren in Ihrem Fall wichtig sind

Die Bewertung der Bonität wird von Banken nicht ausschließlich nach monetären Gesichtspunkten vorgenommen. In die Gesamtbewertung fließen auch qualitative Faktoren ein, etwa Managementqualität, Planungsqualität (inwieweit weichen Planungen und Istwerte voneinander ab? Bis +/-10% ist meist noch in Ordnung. Größere Abweichungen sollte man plausibel erklären können.

War bzw. ist das Konto stets im Plus? Gab oder gibt es ungeplante Überziehungen? Gab oder gibt es Lastschriftrückgaben? Daher ist es möglich, dass die Gesamt-Bonitätseinschätzung besser oder schlechter ausfällt als die finanzielle Einstufung. Sprechen Sie ggf. mit Ihrem Bankberater, welche qualitativen Faktoren in Ihrem Fall eine Rolle spielen und wie Sie diese positiv beeinflussen können.