Hintergrund

Einkommensteuergesetz (EStG)

§ 7g Investitionsabzugsbeträge und Sonderabschreibungen zur Förderung kleiner und mittlerer Betriebe1) Steuerpflichtige können für die künftige Anschaffung oder Herstellung von abnutzbaren beweglichen Wirtschaftsgütern des Anlagevermögens, die mindestens bis zum Ende des dem Wirtschaftsjahr der Anschaffung oder Herstellung folgenden Wirtschaftsjahres vermietet oder in einer inländischen Betriebsstätte des Betriebes ausschließlich oder fast ausschließlich betrieblich genutzt werden, bis zu 50 Prozent der voraussichtlichen Anschaffungs- oder Herstellungskosten gewinnmindernd abziehen (Investitionsabzugsbeträge).

[...]

(2) Im Wirtschaftsjahr der Anschaffung oder Herstellung eines begünstigten Wirtschaftsguts im Sinne von Absatz 1 Satz 1 können bis zu 50 Prozent der Anschaffungs- oder Herstellungskosten gewinnerhöhend hinzugerechnet werden;

Übersicht zur Vorgehensweise

In Lexware buchhaltung erfassen Sie die Bildung und die Auflösung des Investitionsabzugsbetrages in der Anlage EÜR über die manuellen Werte.

Die einzelnen Schritte zur Bildung und Auflösung des Investitionsabzugsbetrages sowie die Abschreibungen sind anhand des folgenden Beispiels beschrieben.

- Sie planen im Wirtschaftsjahr (WJ) 2024 den Kauf eines LKWs für das Folgejahr 2025.

- Der voraussichtliche Kaufpreis ist mit 100.000 EUR kalkuliert.

- Der tatsächliche Kaufpreis beträgt 100.000 EUR.

| WJ | Schritt | Position | Betrag |

|---|---|---|---|

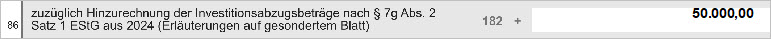

| 2024 | Bildung des Investitionsabzugsbetrages (max. 50 % von 100.000 EUR). Der Investitionsabzugsbetrag wird gewinnmindernd abgezogen. | 187 | - 50.000 |

| 2025 | Auflösung des Investitionsabzugsbetrags nach Kauf des LKWs. Der Investitionsabzugsbetrag wird gewinnerhöhend hinzugerechnet. | 182 | + 50.000 |

| 2025 | Kürzung der Bemessungsgrundlage in Höhe des Investitionsabzugsbetrags. | 138 | - 50.000 |

| 2025 | Lineare Abschreibung § 7 (1) EStG bei Nutzungsdauer 10 Jahre | 130 | - 5.000 |

| 2025 | Sonderabschreibung § 7g (5) EStG | 134 | - 10.000 |

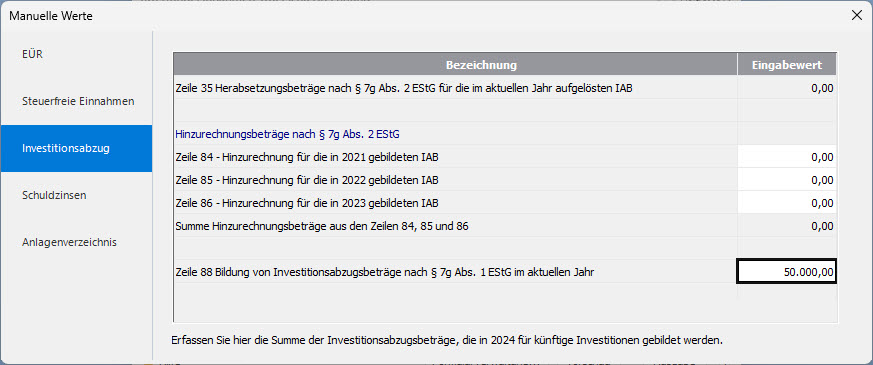

Bildung des Investitionsabzugsbetrags

Beispiel: Im Jahr 2024 erfolgt die Bildung des Investitionsabzugsbetrags (50 % von 100.000 EUR).

- Öffnen Sie das Menü 'Extras - ELSTER - Anlage EÜR'.

- Markieren Sie das Formular 'Anlage EÜR, SZE'.

- Klicken Sie auf 'Manuelle Werte'.

- Öffnen Sie den Bereich 'Investitionsabzug'.

- Erfassen Sie den Betrag im Feld 'Eingabewert'.

- Schließen Sie den Assistenten.

- Die Summe der Investitionsabzugsbeträge wird in die Anlage EÜR in die Position 187 übernommen und gewinnmindernd abgezogen.

Hinweis: Falls Sie die 'Anlage Schuldzinsen' übermitteln, tragen Sie in den 'manuellen Werten' bei 'Schuldzinsen'in Zeile 5 den Investitionsabzugsbetrag ein.

Kauf des Wirtschaftsgutes

Tipp Lexware anlagenverwaltung: Falls Sie mit Lexware anlagenverwaltung arbeiten, können Sie die Auflösung des Investitionsabzugsbetrags als 'Neue Bewegung' erfassen (Herabsetzung § 7 g Abs. 2 EStG).

Die Bewegung wird in die manuellen Werte der 'Anlage AVEÜR' übernommen und kann in die Buchhaltung übergeben werden.

Vorgehen Lexware buchhaltung

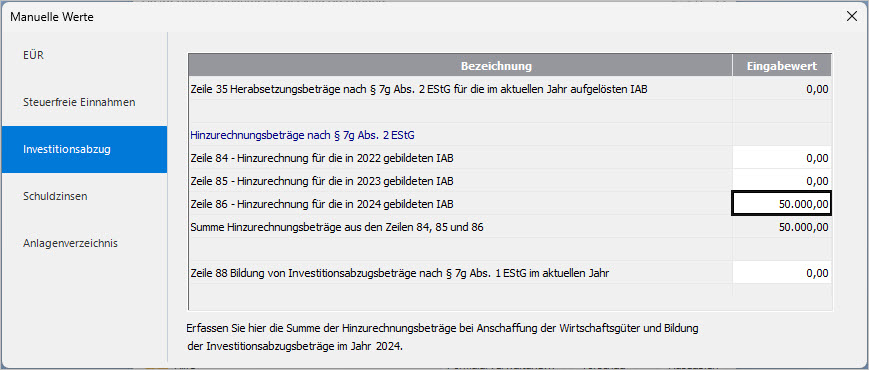

Beispiel: Im Jahr 2025 erfolgt der Kauf eines LKWs in Höhe von 100.000 EUR.

- Öffnen Sie das Menü Extras -' ELSTER - Anlage EÜR'.

- Markieren Sie das Formular 'Anlage EÜR, SZE'.

- Klicken Sie auf 'Manuelle Werte'.

- Öffnen Sie den Bereich 'Investitionsabzug'.

- Erfassen Sie den Betrag unter 'Hinzurechnung für die in 2024 gebildeten IAB (Investitionsabzugsbeträge)'.

- Schließen Sie den Assistenten.

- Die Hinzurechnungsbeträge der Jahre bis 2024 werden in die Anlage EÜR in die Position 182 übernommen und gewinnerhöhend hinzugerechnet.

Kürzung der Bemessungsgrundlage

Sie buchen nach dem Kauf gleichzeitig mit der Aktivierung des Anlagegutes die Kürzung der Anschaffungskosten in Höhe des Investitionsabzugsbetrags.

Diese Buchung ist freiwillig.

| Sollkonto SKR-03 / SKR-04 | Habenkonto SKR-03 / SKR-04 | Betrag |

|---|---|---|

| 4854/ 6244 Kürzung der AHK gemäß § 7g Abs.2 EStG | 350 / 540 LKW | 50.000 |

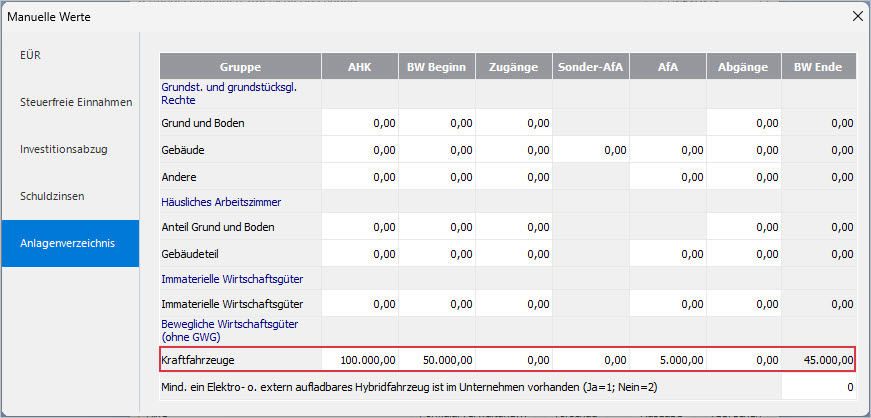

Lineare Abschreibung

Beispiel: Die Bemessungsgrundlage beträgt Anschaffungskosten 100.000 EUR minus 50.000 EUR-Kürzung = 50.000 EUR.

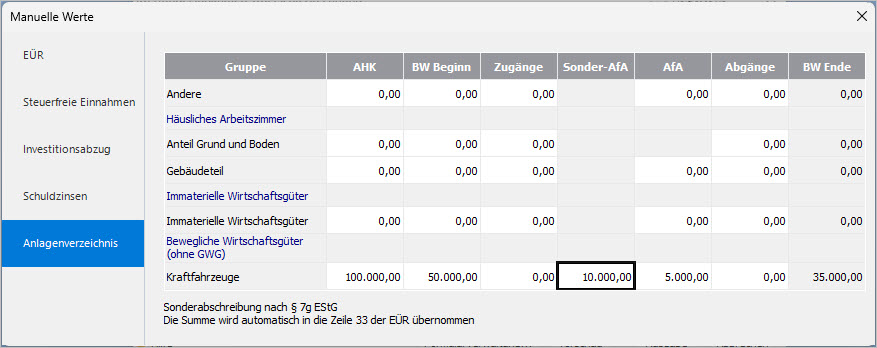

Erfassen Sie die Beträge für die Anlage AVEÜR über die 'Manuellen Werte'. Der Übertrag in die Anlage EÜR erfolgt automatisch.

Pflichtangaben bei der Übermittlung der Anlage EÜR per ELSTER sind AHK, Buchwert Beginn und Ende des Wirtschaftsjahres sowie die AfA.

- Öffnen Sie das Menü 'Extras -' ELSTER - Anlage EÜR'.

- Markieren die das Formular 'Anlage AVEÜR'.

- Klicken Sie auf 'Manuelle Werte'.

- Öffnen Sie den Bereich 'Anlagenverzeichnis'.

- Tragen Sie die Abschreibungsangaben in der Gruppe 'Kraftfahrzeuge' ein.

- Schließen Sie den Assistenten.

- Die AfA wird aus der Anlage AVEÜR in die Anlage EÜR in Position 130 übertragen.

Hinweis: Wenn kein manueller Wert im Anlagenverzeichnis erfasst ist, werden die Werte aus den Abschreibungskonten übernommen.

Sonderabschreibung

Falls die Voraussetzungen für Sonder-AfA nach § 7g 'Investitionsabzugsbeträge und Sonderabschreibungen' vorliegen, hinterlegen Sie die Sonder-AfA im Anlageverzeichnis.

Der Wert wird in die Anlage EÜR in die Position 134 übertragen.

Hinweis: Falls kein manueller Wert im Anlagenverzeichnis erfasst wird, werden die Werte aus den Konten in das Formular Anlage EÜR übertragen.

Nicht realisierte Investitionen § 7g Abs.3 EStG

Die Investition muss innerhalb von 3 Jahren nach Bildung erfolgen.

Wenn die geplante Investition unterbleibt, muss der Investitionsabzug rückgängig gemacht werden.

Die Steuerveranlagung des Wirtschaftsjahres, in dem der IAB gebildet wurde, ist gewinnerhöhend zu korrigieren.

Die Steuernachforderung wird gemäß § 233a AO verzinst.